网约车市场风向突变,但B2C并非终点

或许是因为运力不足、或许是寻求行业规范,亦或者是为了未来的市场前景……无论何种原因,网约车行业正从C2C向B2C暗潮涌动。

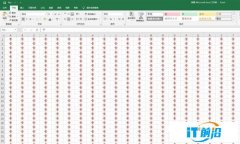

上周,国内网约车行业发生了两件大事:首先是滴滴获得来自丰田的6亿美元融资。按照协议,丰田、滴滴将与广汽丰田共同成立合资公司,在智能出行服务领域展开合作。丰田汽车公司的目标是提供与移动出行相关所有服务的“移动公司”,并将此目标作为在中国市场的主要立足点。新的合资企业将购买丰田汽车并将其借给司机,丰田的经销商负责汽车维修。

其次,是一汽、东风、长安三家车企联合苏宁、腾讯、阿里巴巴等共同投资的网约车“国家队”T3出行,正式宣布上线运营。据了解,目前T3出行仅在南京一个城市开设了业务,当前车辆在1000台左右。据T3出行CEO崔大勇透露,到今年年底会将运营车辆提升至5000辆。

在滴滴联手丰田、多家整车厂以及互联网巨头联手打造T3出行之前,包括吉利、广汽、宝马、小鹏汽车等新老车企均都已经开始在网约车领域的布局。如今,随着越来越多的跨界巨头加入,网约车行业也由最初的C2C唱独角戏,开始呈现出B2C爆发的景象。

车企积极入局网约车的背后

在新兴的网约车平台中,可以看到传统汽车生产企业最为积极。而这些车企一系列动作的背后,有两个原因值得关注。

首先,网约车市场依然有很大的发展空间,而运力不足则是限制一众网约车平台发展的主要原因。特别是在各个城市对于网约车行业“人车”要求越发严苛的当下,大量不符合规定的运力被逐渐淘汰,这也导致运力不足的问题变得越发明显。前不久,滴滴就宣布因运力不足在北京地区对高峰期用车进行了价格调整。

其次,国内网约车市场正在不断扩大。根据中商产业研究院此前发布的《中国网约车市场及预测》报告显示:2015年,中国互联网出行市场规模为681亿元人民币;2018年,市场交易规模预计增至2678亿元,到2022年可能将达到5036亿元。

在需求增长的情况下,自然会有觊觎蛋糕的新玩家不断进入市场,特别是在网约车行业变得愈发规范的趋势下。相较于C2C模式,企业自营的B2C模式无论在安全还是管理上都更胜一筹。而处于行业上游的整车制造企业,自然最合适从事B2C业务。

除了市场巨大的空间,来自传统汽车销售市场的寒冬也迫使众多车企开始寻找新的出路。

整车市场的遇冷,让几乎所有车企都面临到了严重的销售压力。根据中汽协统计数据显示,2019年上半年,我国汽车销量为1232.3万辆,同比下降12.4%。另外,中汽协对于全年销量的预期也不乐观:预计2019年全年汽车销量为2668万辆左右,同比下滑5%。而此前的预判销量,是2800万辆。

不仅是国内市场,全球汽车市场同样处于颓势之中。根据德国汽车工业联合会的数据显示,在2019年上半年,全球所有主要汽车市场(欧洲、俄罗斯、美国、日本、巴西、印度、中国),除了巴西之外均出现了不同程度的销量下滑。

直面销量下滑压力最大的无疑是整车企业。因此,将已生产投入到网约车以及分时租赁领域,显然是一种消化库存的方式。特别是在新能源汽车方面,此前在双积分推动下,众多车企在新能源车方面都投入了很大的财力物力。但如何消化巨大的产能,也成为一个现实问题。

前不久滴滴曾表示,计划在平台上推广使用100万辆新能源汽车,由此可见其“需求量”。而对于车企而言,网约车这样的出行平台显然是一个消化产能的好地方。

另外,网约车每天行驶在一个固定范围内,几乎没有续航焦虑,而且在经济性和环保方面相较于传统燃油车也更有优势。这也难怪包括网约车以及短途物流等平台,都开始将纯电动新能源汽车作为首选目标。

巨头重资产投入背后的隐忧

从现阶段来看,无论是网约车市场的需求还是车企消化库存的需要,传统车企进军网约车都已经成为一种趋势。但在优势凸显同时,这种生意模式背后也存在着很多隐患。

以多家巨头联合打造的T3出行为例:这么多家企业联合打造一个出行平台,意味其背后将会存在大量的利益关联方,因此将来平台在发展过程中所涉及的投入以及利益分配,必然也会变得十分复杂。任何联盟都是建立在有共同利益的基础之上,一旦未来在利益分配上出现问题,所谓联盟自然也就变得不再牢靠。

可以肯定的是,包括T3出行在内的一众B2C网约车平台必然会经历很长一段时间亏损期。毕竟,直到今天市占率领先的滴滴都仍处在严重亏损中,更勿论重资产投入B2C网约车模式的传统车企。

另外,亏损并不可怕,可怕的是“盈利无望”。

对于阿里、腾讯、苏宁这样的巨头而言,它们更看重出行生态规模做大之后,自身移动支付业务、汽车后市场及汽车金融服务等应用场景的落地。所有车企除了推动整车销售之外,同样会布局后续的维护保养、二手车交易、金融业务。

但对于未来的预期,都建立在平台成功做大且获得相应市场规模之后。目前除了T3出行,包括吉利旗下的曹操专车等B2C平台,虽然经过较长发展周期但仍过于小众。如果众多车企在重资产投入之后,仍然长时间无法盈利,或将严重打击车企发展网约车业务的信心。

众多周知,B2C的重资产投入模式在运营成本上相较于C2C要高出很多。如果无法扩大市场占有率、形成规模效应,面临的亏损情况自然会更加严重。虽然各家车企以及互联网巨头都拥有雄厚的资金实力,但如果面临长期亏损,首先考验的是其在网约车行业坚持下去的决心。

越来越多的玩家为了“抢地盘”或是提升销量,都开始押注网约车市场,但短时间内的过度投资很有可能会让赛道变得更加拥挤。另外,重资产投入的背后是一辆辆货真价实的汽车,一旦B2C领域泡沫破碎,我们或将看到远超“共享单车泛滥”的严重后果。

如果说现在路边随处可见的共享单车“尸骸”只是让人感到无奈,那么B2C网约车市场有可能产生的一地鸡毛,则将会是一种“绝望”。

【结束语】

销量压力加上网约车市场运力缺口的诱惑,无时无刻吸引着尚未入场的玩家。而B2C模式在安全性以及服务规范方面均拥有优势的同时,也包含着几倍甚至十几倍的风险。更重要的是,B2C玩家如何在滴滴拥有绝对市场优势的情况下,获得更多用户和市场的认可?

运力缺口是角逐的关键因素,但缺口的存在并不代表B2C模式就能成功。如果无法获得市场的认可,所有的美好预期都将成为泡影。因此,网约车市场不会是以B2C作为终极模式,而是一个特殊环境和时期的“解决方案”,B2C或将在更长时间内与C2C模式展开对抗和融合,孰优孰劣仍有待市场考验。