万亿催收行业:不只有暴力 还有老赖和“撸口子”大军

一起上市公司黑天鹅事件,让大众对万亿规模的催收行业引发沉思。10月21日,100多名警员突袭51信用卡总部,带走多名员工。随之而来的,是51信用卡股价闪崩,一度暴跌41.7%,当日收盘价为1.77港元/股,较前一日收盘价2.71港元/股,跌去34.69%。

目前51信用卡仍未恢复元气,截至10月24日收盘,51信用卡报1.92港元/股。

10月21日晚间,杭州市公安局官方微博“杭州公安”发布声明称,当日警方对51信用卡委托外包催收公司涉嫌寻衅滋事等犯罪行为开展调查。

公告称,今年9月以来,杭州警方接上级部门线索传递,结合日常工作发现,51信用卡涉及大量各地异常投诉信息。经初步调查发现,51信用卡委托外包催收公司冒充国家机关,采取恐吓、滋扰等软暴力手段催收债务的行为,涉嫌寻衅滋事等犯罪。目前,案件还在进一步侦办中。

为此,51信用卡创始人孙海涛在微博发布了道歉声明。

一石激起千层浪,催收机构再一次成为舆论争议的中心。

法制与江湖:联系欠债人亲友,三个月还是三秒?

胡建(化名)仍对2017年底的那段日子心有余悸。因裸辞后出现资金问题,他在某P2P平台上的借款逾期一周。那个星期,他的手机被催收人员打爆了。他换了一张手机卡,和周边朋友断了联系。

然而,他的失联,搅乱了周边亲友的平静生活。每隔两分钟就有一通电话过来,号码归属地来自不同省市。为此,一位朋友不得不换了一张手机卡,并将其在微信上拉黑。至今俩人未和解。

疯狂催收,最终由胡父支出3万多元而告终。

胡建曾天真认为,如果逾期几天,多付几天利息便可。只是事态走向了不可控的那一端。

这不是一个个例。P2P平台的用户被暴力、软暴力手段催收的事件,不时被爆出,此前甚至还有泼红油、故意损坏财物、寻衅滋事等带有“江湖”色彩的案例。

以51人品贷为例,在21聚投诉平台上,目前有4307起投诉,其中不乏骚扰、恐吓等暴力催收等字眼。

事实上,去年3月份,中国互金协会发布《互联网金融逾期债务催收自律公约(试行)》(以下简称《公约》),其中明确,从业机构因外包管理不力,造成损害债权人、债务人及相关当事人合法权益的,从业机构应承担相应责任。

同时,《公约》要求机构应建立完善的外包管理制度,审慎选用外包机构,明确划分经济法律责任,持续关注催收外包机构的财务状况、业务流程、人员管理、投诉情况等,确保外包机构遵守公约要求。

但有业内人士透露,非银机构在外包流程中的把关并不严,“一些P2P平台不一定会像银行等金融机构一样要求催债公司提供注册资金、财务、员工信息、合作机构等信息,催收机构的合作门槛也更低。”

就在51信用卡黑天鹅事件爆出当天,最高人民法院、最高人民检察院、公安部、司法部印发《关于办理非法放贷刑事案件若干问题的意见》的通知,其中指出,为强行索要因非法放贷而产生的债务,实施故意杀人、故意伤害、非法拘禁、故意毁坏财物、寻衅滋事等行为,构成犯罪的,应当数罪并罚。

这反映出监管方试图从制度上遏制暴力、软暴力催收等行为。

不止暴力,隐私成为催收乱象中的另一个元素。尽管2017年5月,深圳互金行业曾下发《深圳市网络借贷信息中介机构催收行为规范(征求意见稿)》,其中明确指出“在借款人之外的相关人员明确拒绝提供有关信息及对债项催收提供协助之后,严禁催收人员骚扰债务人的咨询人、家人、同学及朋友,以追问有关借款人的下落或联络方式。”

但催收机构的联系信息从何而来?

某催收机构创始人李涵(化名)透露,若完全按照合规手段来,要获得债务人亲友的通信信息,催收人至少要做3个月的外围调查,“就像和公安查案一样,甚至有可能三个月都要不到他上司的电话。”

更多情况,则是一些P2P平台通过App上的通讯录授权,获取了用户的亲友信息。

中国社会科学院金融研究所法与金融研究室副主任尹振涛告诉《IT时报》记者,如果催收公司涉及用户隐私数据由P2P公司提供,并由此引发的暴力催收事件,P2P公司属于共犯。

猫鼠游戏:50%抽佣背后,欠债人至少逾期一年不还

林伟(化名)自诩是一个“撸口子”的人。2016年大专毕业后,他沉溺于赌博, 2017年年底起,开始不断“薅P2P平台的羊毛”。

他会研究各家平台的数据,判断哪些平台有可能会倒下,便注册申请,每次借款在1000元到2000元之间。借款金额不算多,分期时间不长,但笃定不还。在他的观念里,这样的做法并没问题,“平台都要倒了,哪有时间管我?”

像林伟这样的人,不在少数。甚至在传出51信用卡黑天鹅事件时,有网民戏言,“在51上借的钱可以不用还了”。

撸口子群体深知目前P2P行业现状,尽管有些网贷平台被纳入百行征信,但借贷人并未接入央行征信系统。

今年9月2日,互联网金融风险专项整治工作领导小组和网络借贷风险专项整治工作领导小组下发《关于加强P2P网贷领域征信体系建设的通知》,支持在运营的P2P网贷机构接入征信系统。而新华社报道称,推出经营的网贷机构也将接入征信系统。

对于征信问题,林伟并不担忧,“我又不需要按揭买房买车,之后也没打算要向银行贷款。”

其实不然,如果债务人上了央行征信的黑名单,将导致其在出行、住宿等方面有限制,影响工作和社交。此外,失信人还将面临限制保险服务的惩罚。

面对像林伟这类的撸口子群体,催债人员不得不展开一场场斗智斗勇的猫鼠游戏。与他们张扬的风格不同,一些催债人的工作,更多是无奈。

王文(化名)曾是一名催收员,在绝大多数情况下,他要面对的,便是这一群铁了心不还钱的人。

“既然你要撸口子,我只能用更江湖的手段来对付你。”一位催收业内人士告诉记者。

这也为前述的暴力埋下伏笔。

另一重无奈,来自于部分P2P平台方对撸口子群体的纵容。李涵向《IT时报》记者透露,甚至有一些野蛮生长的P2P平台默许“撸口子”行为的存在。“只要能把我的借款额冲上去,哪怕你撸完只还一期。”

一位金融监管机构工作人员向《IT时报》记者表示,有些P2P用户没有相应的还款能力,从一开始就不应该放贷。

纵容的缘由,只为了数据好看,获得更多投资人的热钱。因此,2017年8月,P2P行业披露了《信披指引》,旨在杜绝平台选择性披露、美化数据、捂盖子等现象。

通常情况下,催债机构可以抽佣五成以上,这似乎看上去很美,但却要面对一个恶意逃废债的人群。“这些欠债人至少经历过6家催收机构的催收,逾期一年以上,早已打算赖债。”李涵说。

如果采取法律手段催债,对P2P平台和催债机构来说并不划算。李涵认为,上法院只是为了固化债权债务,并不能保证后续债务人能否清偿债务。另一方面,“我国的司法资源比较有限,小型案件需要集中处理。”这意味更高的时间成本。

李涵透露,从发函到申请执行,这一流程周期最快也要一年的时间。而催债公司的一轮催债周期一般在3个月。

根源和疑惑:万亿市场规模 不受“待见”的催收机构

债权人、债务人和催收机构之间,有一个微妙的平衡。事实上,催收行业本身起源于债权人对债务人的催债需求。

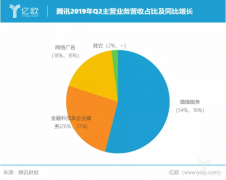

据券商中国此前不完全统计,综合中国国内的银行业金融机构、网贷、消费金融、小贷公司等业态,不良资产规模在3万亿元左右。这是催收行业生长的土壤。

而据中国互金协会数据,截至今年6月底,在82家平台中,有13家网贷平台金额逾期率超过10%,12家网贷平台项目逾期率超过10%,其中1家平台项目逾期率达100%。这是P2P行业催债需求的反馈。

前述金融业监管机构人士认为,如果整个P2P行业缺少催收机构,很有可能会产生更多恶意逃废债的乱象。

但回看被打上“暴力”标签的催收机构,除了催债人员素质低下,优秀人才不愿意加入这一行业外,李涵还认为,暴力催收的根源在于法律资源匮乏,现有征信体系不完善以及国内金融基础不成熟。

天平开始倾斜。李涵的困惑在于,现阶段的监管重心在于整治暴力催债的乱象,这本无可厚非,但另一侧恶意逃废债的人群,却没有更有效的惩罚机制。“或许因为个体更难控制吧。”他猜测。

催收行业日子难过,不单在于强监管,他们还面临着现金流吃紧的困境。

李涵表示,金融机构与催收机构签订合约,一般只在催收机构完成一定的回款率后才会打款。这意味着,很多催收公司在接到业务之时,没有一分钱收入。

以一份农业银行广东省分行电话委外催收服务项目招标书为例,为期一年,如果回收率达不到70%,催收机构不会得到任何费用。

“有时候合作机构打款会有延迟,没有钱拿,还要给员工发工资。”这是李涵们面对的无奈。

压力传导在催收员一侧,带来的还有人员流动。

王文在今年上半年离开了催收行业。据他透露,去年按照基本工资加提成,基本上一个月到手在一万元左右,但如今他的前同事平均到手只有六七千元。

51信用卡所在的恩牛网络在10月22日还发布了催收岗位招聘信息,月薪在6000至10000元间。

李涵明显感觉到,从今年年初起,有很多对接P2P公司的催收机构催收员来投递简历。这意味着,在P2P行业寒风下,对接非银机构的催收员早已感受到了凉意。

万亿规模的催收行业,不止有“暴力催收”的乱象,还有合规机构的困惑和挣扎。