一年内回购分红近 1500 亿美元,苹果的现金储备怎么还没花完

苹果(AAPL)最近公布了其 2020 财年第三季度的财务报表。在本季度,苹果的营业收入较去年同比增长 11%,至 597 亿美元。年初至今,苹果在北美地区的收入增长了 7%,在欧洲地区的收入增长了 14%,亚太及其他地区的增长率为 9%,但在大中华区及日本收入有小幅下降。总的来说,苹果在本财年的前三个季度中收入增长了 7%,达到 2098 亿美元。

苹果的主要产品线均实现了收入的增长,其中 iPhone,Mac 和 iPad 在前三个季度中涨势稳定,合计增长了 2%,达到 1479 亿美元。首席财务官 Luca Maestri 在电话会议中提到:“本季度中,我们的设备激活数量在任何地区都达到了历史最高水平。”

尽管传统产品销售量涨势并不明显,但苹果的其他产品和服务继续保持高速增长;其中,可穿戴设备及家用配件类产品收入增长了 27%,达到 227 亿美元。线上服务收入也持续增长,年均增长达 16%,今年收入已达到 392 亿美元。值得注意的是,尽管受到疫情影响,苹果关闭了所有线下门店,给销售带来了一些不利因素,但从结果来看,苹果在非主线产品线上的收入仍取得了不错的成绩。截至本财年的前三个季度,苹果的线上服务、可穿戴设备以及家居和配件等部分共占该公司收入的 30%;总的来说,这些 “非苹果传统产品”的收入已经多年持续实现了两位数的增长,对整个公司来说都有推动性意义。另外,仅线上服务收入一项就占该季度总收入的 22%。如下图所示,该公司的线上服务收入在过去四年中翻了一倍以上,从 2016 年的 240 亿美元增长到如今 540 亿美元上下。

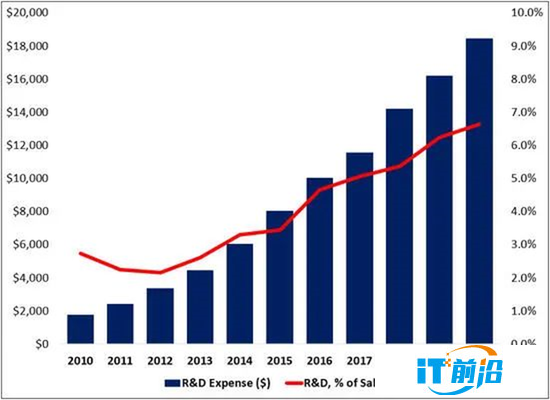

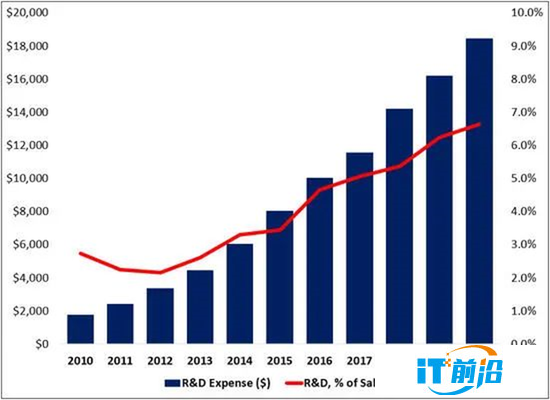

目前,该公司共有 5.5 亿付费订阅用户,比上一年增长了 31%,并且该公司在各地区均实现了两位数的增长。此外,管理层在电话会议中提到,他们预计到年底付费用户将达到 6 亿。2020 财年的前三个季度中,由于向线上服务的转变,苹果的毛利润增长了 8%,达到 803 亿美元;毛利率攀升了 50 个基点,达到 38.3%。与去年同期相比,营业收入增长了 7%,达到 515 亿美元;营业利润率保持在 24.6% 不变,这是由于受到了研发费用过高的持续影响。在过去五年中,苹果研发费用占收入的百分比翻了一倍左右。

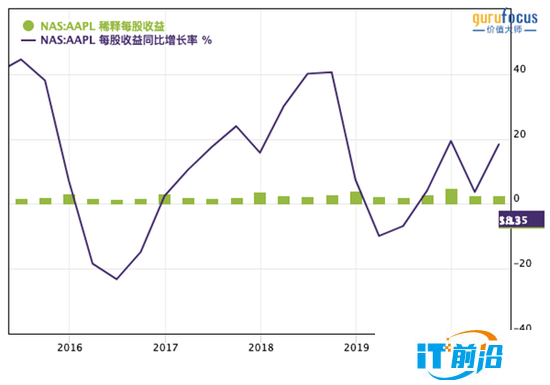

与大多数上市公司不同,苹果在过去六个月中一直在积极地回购股票。该公司在第三季度中又回购了 160 亿美元的股票,全年回购的总价值达到了 552 亿美元(占该公司今年前三个季度所产生的运营现金的 90%)。截至第三季度,苹果共拥有 43.55 亿支流动股,比去年同期下降了 5% 以上。受到稀释后的普通股股数显着下降,以及净收益持续增长的影响,苹果今年前三个季度稀释后的每股收益增长了 15% 左右;其中第三季度的每股收益增长了 18%,为每股 2.58 美元。

令人惊讶的是,尽管苹果自 2019 财年就开始向股东返还了近 1500 亿美元的股利,平均每个季度达 210 亿美元,但该公司在第三季度末仍拥有超过 800 亿美元的净现金资产。管理层多次提及要尽快处理掉资产负债表中过剩的现金,但问题在于苹果每年都在产生大量现金,以至于他们很难将其在很短的时间内还给股东。

鉴于其强大的现金生产能力、资产负债表的实力以及愿意继续向股东返还股利的计划,我认为您很难找到一家与苹果一样,足以承受疫情带来的任何短期不利因素的公司。我们从苹果这一季度的财报中不难看出,苹果的步伐走的很稳,不仅在过去几年中做出了明智的决策(诸如提供信用卡、免息购买设备、以旧换新等服务),幸运女神也站在了苹果的一侧,比如政府的刺激措施也对苹果产生了正面影响。

假设苹果未来将继续给股东发放稳定的股利,并且其主体业务稳定以个位数的增速发展,我预计苹果在未来五年内的每股收益将达到 20 美元。而苹果目前的股价为每股 440 美元,这个估值很明显比市场十年前预测的要高得多。但我认为,苹果公司已经在近几年中向世人证明,通过拥有世界上最出名的、人们每天接触时间最长的设备,它能够在短时间内,在全球各地赚到足够多的钱回报投资者。

因此,我认为过去几年市场对苹果的认知发生巨大变化是可以理解的,苹果的未来也继续值得期待。