拼多多首次盈利,这季财报透露出的几个关键信息

双11结束第二天,拼多多公布了2020年第三季度财报。

其中GMV(平台交易额)14576亿,同比增长73%;营收142.1亿元,同比增长89%;年度活跃消费者达到7.31亿,月活用户达到6.43亿。此外,Non-GAAP(非通用计准则)下,拼多多首次实现单季度利润转正,盈利4.66亿元。

财报发布后,拼多多股价开盘后收涨20.41%,截止发稿,总市值达1811.89亿美元,达到历史新高。

资本市场给出积极反馈,最重要的原因在于拼多多证明了自己的成长性以及赚钱能力;但同时,在用户数已经接近淘宝天猫的这一季度,拼多多的GMV增速却继续下降。

从最开始的挑战者,到如今成为巨头的守成者。接下去,拼多多需要向投资者证明的是,自己正从一个野蛮生长,靠规模快速扩张的创业型电商,向健康的经营指标且稳定性增长的综合性电商平台切换。

未来如何加深内功,如何现有电商格局下寻找自己独特的优势,成为拼多多接下来最重要的命题。

01

首次盈利的关键

自2018年7月登陆美股上市,拼多多已经发布9个季报的财报,以往都是持续投入性亏损,而本季度单季的整体性盈利,从负到正,也是资本市场用脚投票的看点之一。

但拆解这季度财报,很难说拼多多开始盈利了。具体看,拼多多首次盈利的关键有两点,一是营收上涨,二是投资收益将亏损扭为正向。

事实上,GAAP(通用会计准则)下,拼多多还是亏的,数目不小,净亏损7.85亿元,但比去年同期的23亿要收窄不少。一般情况下,Non-GAAP(非通用计准则)下,公司会将非经营相关的业务,投资收益等不确定的短期损益进行剔除,但也能自主增加相应数据的披露。GAAP(通用会计准则)下,公司必须要披露经营数据等指标,是能更好地呈现一个企业的经营状况。

这季财报里,拼多多在Non-GAAP标准下,披露了几个投资收益,财报中显示,分别为:可转换债权按面值摊销的风险投资,长期投资的公允价值变化等等,去年同期,这几项的数字还是空白或者数目很小。

换句话说,拼多多目前的盈利并非靠自业务本身的驱动。不过公允来说,拼多多这季度的营收增长不错,超过预期的122.05亿元。

拆分来看,拼多多的收入分为交易服务收入和和广告营销收入,简单来说就是佣金和广告费。这季度,佣金收入跟随GMV一样,还是增长较少,只有13.32亿;广告费则达到了128.78亿元,同比增长92%。

这说明,拼多多已经走出了起初0佣金、免推广的初始创业时期,也开始把更多的重心放在了运营品牌上面,比如今年的蹭的几次热点,海蓝之谜、特斯拉都是这个原因。加上拼多多在推进的新品牌计划,都是他未来广告费收入的来源。

从增长上来看,营收增速89%已经不错,但相比去年同期的122.84%还是落差很大,而真正决定是否盈利的成本支出上,拼多多也依然有待改善。

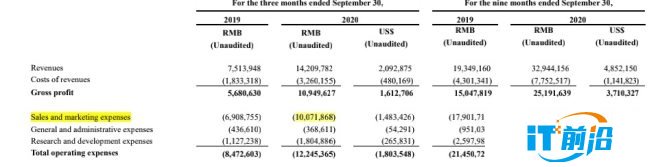

数据显示,这个季度,拼多多大头支出,市场营销费用为100.71亿。营销费用率(市场营销费用/总营收)高达70%,高于上季度的66.5%。这也导致,只算经营活动的话,拼多多仍然亏损高达122亿。

但,“百亿补贴”能停吗?这对拼多多来说是一个两难境地。

继续下去,补贴换增长,盈利靠投资收益修饰的状况仍然很难改变。停下来,一二线用户的黏性进一步下降,年人均消费金额和GMV的增速也将进一步下降。这个季度,拼多多过去12个月的人均消费金额上涨为1993.1元,同比仅增长27%,GMV同比增长73%,增速已经创下新低。对比阿里在今年投资日上披露的数据,淘宝天猫年人均消费金额已经超过9000,量级相差仍然巨大。

总体来说,拼多多已经从一个烧钱大过赚钱的泥淖中走出,只是,当它作为一个千亿美金市值的新巨头,市场必然对它有更高更新的要求。

02

新巨头的内功

按照如今7亿多年活跃买家和6亿多的月活用户这个体量,拼多多自称电商巨头应该没有什么疑问。

但一个问题是,作为新巨头,拼多多已经走出了创业阶段和野蛮增长,接下来如何实现有质量地增长?

从品类上看,拼多多的优势在农产品和白牌产品上,但这些产品的利润率都并不高,拼多多要提高GMV和广告费收入,扩大品类扶持品牌电商的规模势在必行。

拼多多以9块9包邮的单品爆款起家,只要能达到低价就有生存的空间,但这对于一个求发展的商家来说,这并不具有长期吸引力,从单品到店铺运营的逻辑也必须重新建立。

品类、品牌、店铺运营是拼多多接下来不得不走的新路子,但在这条新路上,无论是天猫还是京东已经领先太多,360个新品牌在这次天猫双11拿下细分类目第一,就是一个例证,而京东在3C数码和家电等品类和品牌也构筑了自己的护城河。

另一方面,拼多多的基础设施和履约能力仍然需要更多的资源投入。物流上,一直被说成是拼多多嫡系的极兔,发展迅速,但极兔目前也是处于亏损换增长的阶段,是否能真的成为物流领域的大黑马仍待观察。

此外,非通用会计准则下,拼多多研发成本为14.24亿美元,占营收比例超过10%,而去年同期占比为12%,第一季度占比为17%。

同样的理由,基础设施建设上,京东物流、菜鸟物流,天猫和京东构筑的供应链能力都已经是具有壁垒作用,即便拼多多作为一个新巨头开始追赶,但也只是追随,并不能提供新的想象力和新的价值。

总结来说,当拼多多的年活跃买家数突破7亿,它必须开始循着行业发展的脉络去夯实一些基本功,但如果它只能在这条道路上亦步亦趋,没有了新的增长点,那它给市场的想象力也基本走到了头。

它必须寻找下一个新的故事,突破电商平台的天花板,才有可能继续维持它的高估值和想象力。

03

下一个增长点

阿里自B2B、淘宝天猫之后,又长出了蚂蚁金服、菜鸟、阿里云等新的增长飞轮,京东也有京东数科、京东健康等,拼多多必须寻找一个自己的新领地。

“多多买菜”所指向的社区团购就是这样一个新领地。

据多家媒体报道,拼多多黄峥、陈磊都多次表明公司投入社区团购的决心,其中《晚点latepost》更是爆料,“拼多多内部称,无论任何部门的员工要转岗去多多买菜,主管和 HR 都不允许阻拦,但要做好全年无休的准备。”

这次Q3财报会议上,“多多买菜”成为所有投资者最关心的话题,问答环节几乎成了业务专项发布会。

社区团购的确和拼多多目前的特色优势无缝链接:主力的消费人群来自拼多多所擅长的二线以下城市,生鲜和白牌日用品也是拼多多为数不多的优势品类,社区团购对应的社交链也与拼多多的拼团玩法有吻合之处。

拼多多通过社区团购也能进一步拓展新的人群,提高用户黏性,带来复购,在本地服务市场开辟新的战场,这都是拼多多全力投入多多买菜的理由。

拼多多战略副总裁David Liu解释:“买菜解决的是用户每日生鲜的需求,用户使用频率高,参与度也较高,因此,虽然订单的AOV(平均订单价值)比较低,但可以通过很高的使用率弥补。”

目前,拼多多的社区团购已经覆盖了包括南昌、武汉、济南、成都等二线城市以及六安、马鞍山、黄石、孝感等三四线以下城市,也入驻了社区团购发源地长沙。

拼多多势头很猛,战斗精神仍然很足,但一个关键的问题是,社区团购作为2020年最热的赛道,目前已经集结了包括阿里、美团、滴滴等多个不同维度的大公司,谁能在激烈厮杀中拔得头筹仍属于未知。

拼多多有人群、品类和社交的优势,但它对手手里的牌面似乎更大。

据《晚点》的报道,阿里采用的赛马策略,盒马、零售通、菜鸟驿站、饿了么同时上阵;滴滴则速度奇快,愿意花更多的钱换取领先优势,在前端团长、末端物流上都用激进的补贴策略打压对手;美团是最有优势的选手,在市场运营、仓储物流、供应链三方面,没有明显的短板。

找到一个新的增长赛道已属不易,但战斗刚开始就如此胶着,对拼多多这个新巨头来说,把想象力变成现实显然不是一件容易的事。

随着用户增长几乎到顶,GMV增速乏力,未来,“多多买菜”能否挣得一席之地,决定着拼多多的未来是否有更高的天花板。