密集融资囤粮,阿里、京东、顺丰三系快递还有决战

快递业头部之争愈发激烈,一个明显的信号是,双十一前夕通达系快递正在紧急囤粮。

9月24日,圆通速递公告称,公司非公开发行股票申请获证监会受理。据悉,圆通速递本次定增拟募集资金总额不超过45亿元。

而在本月初,圆通已经宣布通过转让12%的股权给阿里巴巴,获得66亿元的资金。

“定增+股权转让”这套组合拳下,圆通不仅能够加深与阿里巴巴的合作,扩充升级网络产能;还积累了充足的“弹药”应对接下来的行业变局。

进入九月,快递公司筹钱的消息被疯狂披露。中通拟通过在港二次上市筹集不超15.6亿美元,申通向阿里巴巴出让股权获得32.95亿元,就连行业“后起之秀”极兔速递也被传出筹备百亿元融资的消息。

这是一场没有硝烟的豪门对决。另一边,根据各大快递企业上半年发布的财报,平台单票价格都在下滑,“价格战”也愈演愈烈。

在阿里巴巴的物流板块中,包含旗下菜鸟物流和“通达系”。通过投资参股等形式,菜鸟先后入股了百世、圆通、中通、申通、韵达,并在近两年逐渐增强了持股份额。

有行业人士分析,随着阿里方面对“通达系”的进一步注资,顺丰系、京东系和整个菜鸟系势必会在快递物流市场的争夺上大战一场。这其中甚至包括了拼多多。

1

快递公司开启融资竞赛

从2019年起,快递业就进入了“烧钱”模式,“价格战”成为主旋律。

竞争最为激烈的时候,有快递公司在义乌放出“每单8毛发全国”的屠杀价,震惊行业内外。

虽然这只是个别现象,没有形成燎原之势,但可以想象快递业价格战的凶猛程度。

数据显示,今年上半年,主流快递公司单票价格出现了不同程度下滑,其中韵达以28.48%的降幅位居行业前列,其它快递公司,如圆通、顺丰、中通、申通分别下降25.23%、22.18%、21.86%、21.34%。

烧钱的目的是换规模。从结果上看,这一打法目前已起效。

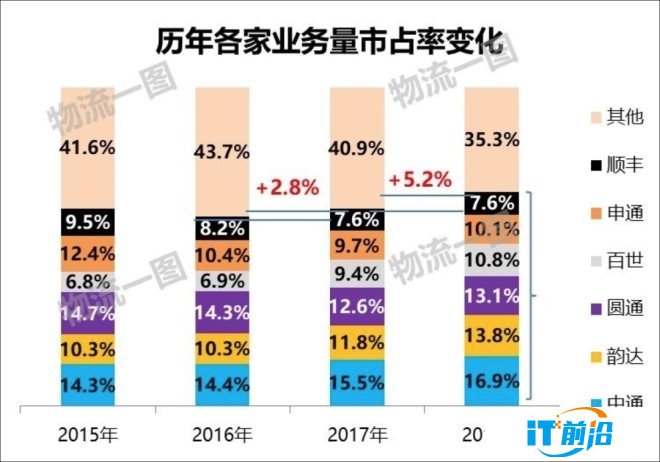

物流沙龙计算的数据显示,2020年上半年,单票价格下降幅度靠前的几家企业市占率均有不同程度提升。

其中,中通增加了1.22个百分点,市占率达20.57%,位列第一;单票价格降幅最大的韵达也提升了1个百分点,市占率达16.61%,排名第二。圆通和顺丰分别以14.57%、10.79%的市占率分列第三、四位,申通市占率则有小幅下滑。

而在疫情影响下,除了顺丰和圆通外,各家快递公司上半年归母净利润同比也出现了不同程度下降。其中,申通快递归母净利润同比大幅下滑91.51%,仅为0.71亿元。

尽管如此,各家公司还未有停战迹象。

从7月和8月的单票收入水平来看,顺丰、韵达、申通、圆通四家降幅均超过20%。这也倒逼着整个快递行业加入价格战。

为了广积粮,顺丰首先采取了行动。今年3月,顺丰宣布通过可转债形式向投资方筹资3亿美元或等值人民币。

虽然顺丰公告称,筹集的资金将用于保持顺丰快运业务持续发展,提升快运品牌和核心竞争力,加强物流网络建设和科技研发。但从其成本结构分析,下滑的快递单价意味着在成本端需要企业承担更多。

京东物流今年以来虽未有公开的融资消息,但关于其IPO筹资的消息年初就有流出。

菜鸟系整体行动稍显谨慎,直到今年下半年才有了动静。

8月,申通快递与阿里巴巴达成协议,后者可于2022年12月28日前随时行权,收购申通至多31.35%的股份,收购价为99.82亿元。

协议达成后仅一个月,阿里巴巴就迫不及待投资了32.95亿元,获得申通10.35%的股份。

有意思的是,阿里巴巴这次投资申通的消息披露时间是在京东平台正式封杀申通之后不久。

几乎同时,通达系“领头羊”中通快递确定赴港二次上市。4500万股的股票发行量、最高268港元/股的公开发行价格,中通拟通过此次上市在二级市场筹集不超过15.6亿美元资金。

外界纷纷猜测,通达系快递公司动作频频既是为了应对接来下的“价格战”,也是阿里巴巴增强对快递企业控制的一个表现。

“未来肯定会把‘四通一达’做全面的整合”。在汉森供应链董事长、知名物流专家黄刚看来,阿里增加菜鸟系企业持股是基于战略层面布局。

整合的逻辑是,业务运营层面由“四通一达”自主完成,基于仓配一体化供应链运营打通、底层大数据服务、人工智能技术多场景应用等技术的输出,则是由阿里完成。

“阿里想要做成数字经济生态化的发展模式,”黄刚分析,菜鸟一直是通过这种模式驱动快递企业的发展,“随着生态布局的加强,数据积累沉淀越多,商业化能力也越强。”

2

下半场的PK:生态之战

如果说价格战只是企业间一场心照不宣的暗战,那依托物流网络而展开的基础设施战,则是写在财报中的一场明战。

过去很长一段时间里,菜鸟系、京东物流都是基于各自的电商平台发展电商件业务,顺丰则在公司件领域一骑绝尘,各方偏安一隅、互不打扰。但近年来,这种格局逐渐被打破,快递企业之间业务交叉逐渐增多。

众所周知,顺丰采用“重资产”的直营模式,实现了从端到端的全链路控制,以此保障服务质量。这一模式在疫情期间也经受住了考验,被市场认可。

从公布的数据看,由于顺丰一直定位中高端市场,单票收入在行业遥遥领先。然而,仅有质量没有数量,也很难让企业走得长远,顺丰深谙这个道理。

业内关于顺丰另起一张加盟网络的传言由来已久。此前,顺丰只是借着“特惠转配”业务在中低端电商市场试水,从2020年起,其切入该市场的决心日渐显露。

据媒体8月报道,顺丰将建设关于电商件的快递网络——丰网,并开放网点加盟。

天眼查显示,早在今年4月,顺丰就联合中金成立了一家名为“深圳丰网速运有限公司”(简称“丰网速运”),注册资本1000万元,持股比例达80%。彼时,外界尚不清楚该公司作何用途。

丰网速运股权结构图(图片来源:天眼查)

两个月后,该公司就取得了国内快递经营许可,并在8月获得国内跨省经营快递许可,允许经营的范围为武汉、深圳两市。这也就意味着,丰网速运可以正式在汉深两市起网测试。

之后,网络上流传出的一份“顺心加盟商意愿和信息收集”意向书彻底暴露了顺丰的意图。意向书显示,入网条件除了基本法人要求外,还要有物流快递行业经验、认同公司文化、意愿加盟。

外界这才意识到,顺丰开启加盟网络模式了。据亿豹网报道,丰网可能双11前在部分地区进行起网测试。

疫情期间,同样“重资产”模式的京东物流也表现出了极强的运输力和抗风险能力。

自2012年京东正式注册物流公司,到2017年成立京东物流集团,在相当长的一段时间里,京东物流承担的都是一个“公司物流”角色,仅服务京东平台,主要针对商务件。

近两年,京东物流逐渐开放,角色定位也转变为“物流公司”,业务方面开始试点为个人提供快递服务。2018年10月,京东物流上线个人客户快递业务,并宣布会在2019年推广至全国30-50个核心城市。

在服务人群上,京东物流也加大了覆盖面。今年上半年,专注于下沉市场与经济型商业发展的众邮快递悄然出现。通过查询知识产权申请情况发现,这家对标通达系、致力于成为“国内性价比最优”的快递企业,后来被证实为京东旗下子公司。

此前,京东物流布局已经拥有京东快递、京东冷链、京东快运、京东跨境、京东云仓等六大产品体系,为何此时要另起一张加盟网络?

有分析人士认为,顺丰的特惠电商件业务冲击了京东快递的业务,京东此举或有跟进顺丰电商件策略,同时降维打击菜鸟旗下“通达系”快递的考虑。

随着顺丰、京东向个人业务和下沉市场发力,快递市场竞争愈演愈烈。

物流专家杨达卿告诉全天候科技,快递行业头部企业目前正处在较量中,企业在规模、效益和市场份额方面竞争激烈。

“只有拥有更多消费场景、快递单量大,才有更多的砝码,”在杨达卿看来,目前行业里第一、二名已经清晰了,第三四五六名谁努力了就上去了,谁不主动可能就滑下去了。

公开数据显示,2015-2018年,头部企业市场份额正在稳步提升,市场集中度进一步增强,到了2018年行业前五名市场份额综合已经超过60%;其中,中通快递业务量市占率已经连续三年位列第一。

2015年-2018年头部快递企业业务量市占率变化(图片来源:物流一图)

不过,在黄刚看来,快递行业当下的竞争格局已经不能简单地称作“头部厮杀”时代,而是“生态化站队”,这当中有阿里生态、京东生态、顺丰生态,各生态产业链格局成熟稳定,“偶尔抢业务很正常”。

黄刚预言,今年快递行业二三流企业可能面临一轮淘汰,但“大鱼吃小鱼”的情况不太会出现,“同样一张网络,吃掉没有意义”。

3

战术升级:拼效率、拼技术、拼服务

快递行业归根到底是一场成本战、效率战。“价格战”要想持续下去,除了开源还需节流,这就对快递业的效率提出了较高要求。

从各方的表现来看,快递公司都已经意识到,单靠价格战很难决胜未来,只有加强以技术为基础的数字化发展才能降本提效。

2019年,阿里巴巴董事局主席张勇就曾表示:“未来的新技术发展,尤其是IoT的发展,不仅会带来现有物流要素的数字化,也会创造新一代的物流要素。”

如他所言,数字化成为了菜鸟近两年发展的主题。针对B端的菜鸟裹裹寄件柜、提供最后三公里服务的物流机器人“小蛮驴”等,都是菜鸟向数字化发展的重要举措。

顺丰的数字化转型则体现在科技生态系统的打造。据介绍,顺丰科技生态系统可以深入物流的每个细节,包括数字化管理、资源前置调度和规划、数字化收派、数字化中转场、智能运输等环节。

同时,利用其处理能力,可以为复杂的物流行业提供覆盖全场景的AI开放平台,以及为泛物流行业客户及合作伙伴提供先进可靠的一站式解决方案。

京东物流则结合消费品、服饰、汽后、3C、家电、家居等六大行业的共性和特性,在探索定制化、智能化的供应链解决方案。

用杨达卿的话来说,这就叫做“边打边换道”。“如果企业只在一个赛道打擂台,只能是一种消耗”,杨达卿认为,快递企业投入技术一方面可以释放终端配送能量,另一方面能够节约成本、创造利润。

物流即商流,在降本增效、向数字化发展的同时,加速拓展服务场景也成为快递业未来竞争的关键。

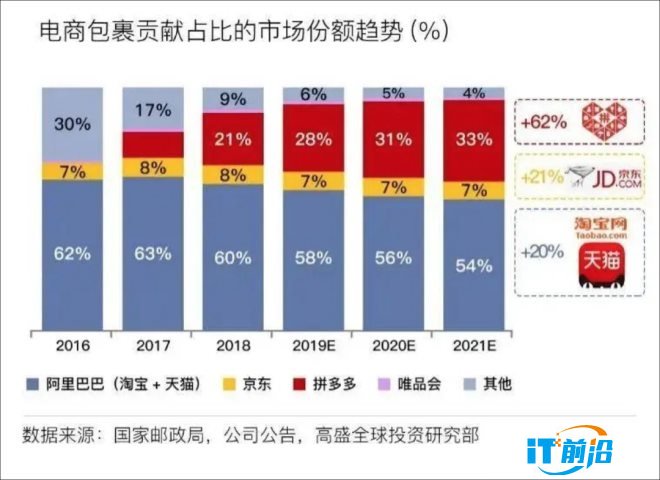

国家邮政局公布的数据显示,近年来电商包裹贡献了中国快递包裹的绝大部分,到2019年,电商包裹占全部包裹比重已超90%,而这一占比还在持续上升。

值得一提的是,拼多多包裹近两年上升趋势明显,从2017年的横空出世,到2019年,占比已经接近整个快递业的三分之一。

然而,拼多多一直缺少自己的物流网络。虽然拼多多创始人黄峥曾在2019年8月透露,公司正在开发新物流技术平台,但之后甚少有相关消息流出。直到今年上半年极兔速递的出现,让外界对拼多多物流多了一分期待。

尽管拼多多和极兔方面从资本层面看不出任何直接关系,但从业务来看,后者已经接入拼多多平台,开始提供服务。

虎嗅报道称,极兔与拼多多之间似乎签署了一份“对赌协议”,若极兔速递发展的好,拼多多就承认;反之,则不承认。

全天候科技从多位行业人士处了解到,该对赌协议是“有可能存在的”。在极兔单量尚未达到一定规模时,拼多多采用低调态度处理;当其做大到一定规模后,正好缺一张物流网络的拼多多就可以通过投资等方式名正言顺进入,“这是有可能的”。

而菜鸟目前除了承担B端平台任务,还通过菜鸟裹裹做起了C端生意,计划未来一年实现 100城寄快递按需送达上门服务,服务全国4亿用户。顺丰和京东物流也在努力触达中低端消费者,兼顾直营和加盟网络,加宽加固“护城河”。

快递行业在日趋激烈的竞争下,正呈现出马太效应,资源向头部高度集中。杨达卿指出,行业未来比拼的关键在于:第一,成本优化做得够不够好,这是对冲低快递利润率的保障;第二,对核心资源(供应链)的控制力行不行,这是升级上行的基础。

“如果企业只拥有资金而不具备这些能力,就像一辆装了马车车轮的高铁,一上轨道就会散架。”他说。

除了比拼企业对成本优化的能力、技术创新的水平,核心还有服务和消费者体验。

目前行业正处于消耗战中,还存在一定程度的淘汰,这不是一个良性有序的市场。在杨达卿看来,“未来快递行业发展到像外卖行业一样,只剩下两三家骨干企业+若干区域龙头或细分市场龙头企业后,市场就会非常有序,大家可以比拼服务质量、服务品质。”

当然,这都是后话。现阶段,谁能获得更多“粮草”、拥有更低成本、拿到更多市场份额,或许才能撑得更久,拥有笑到最后的资格。